Что делать, если больше нет возможности платить за кредит

Многие эксперты советуют, прежде чем оформить кредит, тщательно оценить свое финансовое положение, чтобы потом не попасть в долговую яму. Однако все предугадать невозможно, тем более в столь нестабильной экономической обстановке.

Некоторые заемщики при возникновении трудностей просто не платят по своим обязательствам и намеренно теряют контакт с банком. Однако это приводит к тому, что долг начинает расти как снежный ком, при этом портится кредитная история заемщика. В итоге потом банк подает в суд на заемщика, либо продает долг коллектору.

Некоторые заемщики при возникновении трудностей просто не платят по своим обязательствам и намеренно теряют контакт с банком. Однако это приводит к тому, что долг начинает расти как снежный ком, при этом портится кредитная история заемщика. В итоге потом банк подает в суд на заемщика, либо продает долг коллектору.

При возникновении трудностей рекомендуется сразу же обращаться в банк, который в любом случае найдет выход из ситуации, так как заинтересован получить свои средства назад. В основном банк предлагает реструктуризацию долга, отсрочку платежа, уменьшение ежемесячного платежа за счет увеличения срока кредитования и т.п.

Однако, что делать, если заемщик вообще больше не может исполнять свои обязательства перед кредиторами. Для таких случаев в России был разработан закон о банкротстве физически лиц.

Многие знают, что организация, которая больше не может платить по своим долгам объявляет себя банкротом. Аналогичный принцип теперь будет применяться относительно физических лиц.

Закон о банкротстве физических лиц был разработан с целью обеспечения заемщика, попавшего в трудную ситуацию, возможностью погашать свою задолженность перед банком посредством будущих доходов.

Согласно новому закону, заемщик может самостоятельно признать себя банкротом, либо же это могут сделать его кредиторы или наследники после смерти заемщика.

Банкротом может признаться физическое лицо, размер долга которого составляет более500 тыс. руб. Суд может предоставить заемщику рассрочку на период до 3 лет, в течение этого времени заемщик будет должен оплатить все свои долги. Если в течение определенного судом времени заемщик не сможет вернуть долги кредиторам, то он признается банкротом, а долги покрываются имуществом заемщика. Причем имущество направляется в общую конкурсную массу и «уходит с молотка» на открытых торгах.

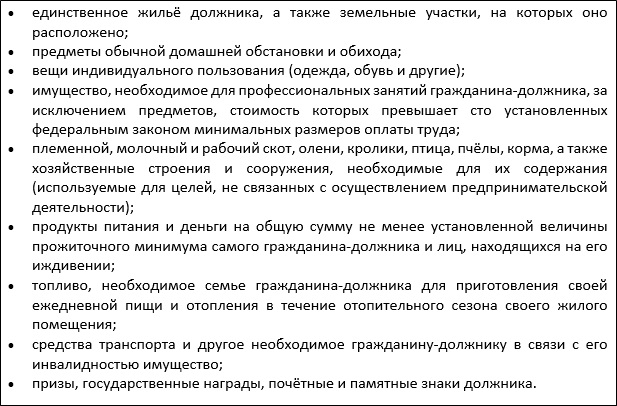

Однако стоит помнить, что по закону на погашение долгов не может быть направленоединственное жилье, личные вещи, а также продукты питания. К тому же, если собственность заемщика находится в совместной собственности, то на погашение долгов может быть направлена только доля заемщика. Самое важное, что если посредствам имущества заемщика удалось погасить только часть его долга, то остальная часть автоматически признается погашенной. Далее указан полный перечень имущества, которое не может быть направлено на погашение долгов гражданина:

Дела о банкротстве физических лиц будут рассматривать суды общей юрисдикции, в случае если дело касается обычного гражданина, и арбитражный суд, в случае если дело касается индивидуального предпринимателя.

После решения суда на имущество заемщика налагается арест, а временный управляющий проводит оценку имущества до рассмотрения судом дела о банкротстве. Причем суд может запретить должнику покидать пределы Российской Федерации.

Еще одним важным моментом в новом законе является тот факт, что после того, как будет вынесено судом решение о признании физического лица банкротом, штрафы, пени, проценты и другие санкции прекращаются по всем обязательствам должника. После того, как гражданин судом признается банкротом, его статус сохраняется в течение пяти лет.

Впервые о законе относительно финансовой несостоятельности физических лиц заговорили еще 3 года назад. В 2012 году Госдума одобрила проект закона о банкротстве в первом чтении. Однако в первом варианте размер долга, по которому физлицо могли признать банкротом, составлял 50 тыс. руб. Однако тогда против выступили банкиры, которые заявили, что большинство заемщиков кредитных организаций имеют долг в размере 50 тыс. руб. и вступление законопроекта в законную силу приведет к краху банковского сектора.

В действие закон вступит с 1 июля 2015 года.