Креатив в действии или чем грозит реализация товара через фирму - «однодневку»

Центр

Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

На фоне разговоров о «конце обналички» в 2015 году предлагаем рассмотреть новый креативный подход налоговых органов к оценке ситуаций, когда покупателем проверяемого налогоплательщика оказывается фирма - «однодневка».

Этого вопроса мы однажды касались в своей рассылке, рассуждая на предмет перспектив доказывания налоговым органом фактов занижения рыночной цены при реализации товаров покупателям.

Однако налоговые инспекторы не перестают удивлять налогоплательщиков творческим мышлением и целеустремленностью в раскручивании тех или иных способов занижения налоговой базы.

Сегодня вернемся к этой ситуации. Фискалы предлагают рассматривать полученные от покупателя - «однодневки» средства в качестве внереализационного дохода проверяемого налогоплательщика с доначислением, соответственно, налога на прибыль по ставке 20 % со всего размера поступивших денежных средств.

Какие категории покупателей могут попасть в категорию «однодневок»? Тут все традиционно, признаки аналогичны характеристикам поставщиков - «однодневок»:

- учредители и руководители организации отрицают свою причастность к созданию либо деятельности организации;

- контрагенты-покупатели не находятся по месту нахождения;

- отсутствуют необходимые условия для ведения нормальной деятельности (помещение, сотрудники);

- первичные документы подписаны неустановленными лицами;

- покупатели не уплачивают налоги; суммы оборотов не соответствуют заявленным показателям декларации.

Кроме того:

- налогоплательщиком не проявлена должная осмотрительность и осторожность при выборе покупателя;

- в дальнейшем товар реализован также организациям, имеющим признаки фирм - «однодневок».

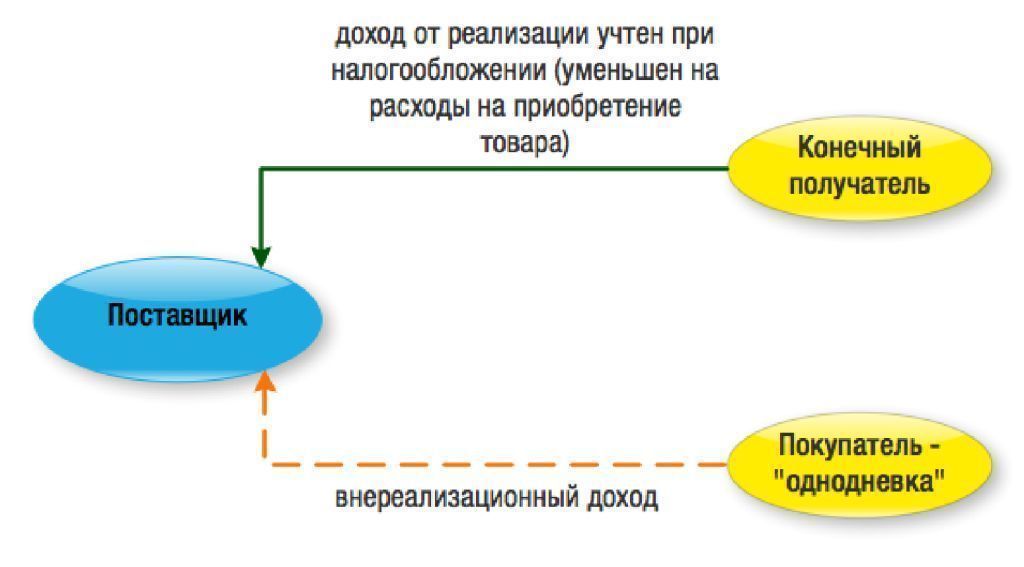

Практика квалификации полученных от покупателей - «однодневок» денежных средств в качестве внереализационного дохода достаточно свежая. Суть подхода в следующем: ИФНС не оспаривает отраженные в учете операции по приобретению и реализации товара. Вместе с тем, второй стороной сделки, по мнению инспекции, является некое третье лицо, как правило, установленный в ходе проверки конечный получатель товара...

Помните про сформированный подход об определении действительного размера налоговой выгоды посредством учета рыночных цен товара, в том числе цен заводов-изготовителей? Он используется при оспаривании претензий к поставщикам налогоплательщика. Так вот, эти компании - те самые конечные получатели товара, а налогоплательщики, которым внимание посвящено сегодня, - заводы-изготовители или торговые дома при них.

...Поскольку товар отгружен одному лицу, а средства получены от другого - «однодневки», они квалифицируются налоговым органом как безвозмездно полученные в связи с отсутствием основания перечисления.

Схематично доводы налоговых органов выглядят следующим образом:

До недавнего времени суды вставали на сторону налогоплательщиков, принимая во внимание формальные факты приобретения и реализации товара, наличие отгрузочных документов, учет выручки и затрат на приобретение товара в целях налогообложения. Суды поддерживали налогоплательщиков в том, что происходит двойное налогообложение поступивших денежных средств.

Если исходить из позиции налогового органа и сделки с ООО «Покупатель» являются мнимыми, организация является фирмой «однодневкой», то и доход от данной организации в виде перечисления заявителю денежных средств во исполнение договоров, заявителем не мог быть получен, и соответственно налоговая база по налогу на прибыль заявителем не уменьшена, как считает налоговый орган, а увеличена и налог на прибыль уплачен в бюджет в большем размере.

Судебные акты по делу № А40-10616/13

По мнению налогового органа, ООО «Альфа» не осуществляло реализацию товаров по указанному договору поставки. Установлено, что покупатель обладает признаками «фирмы-однодневки», не осуществлял дальнейшей реализации приобретенной у общества продукции, не имел возможности вывезти от ООО «Альфа» и хранить приобретенный товар. Также инспекцией установлено отсутствие складских помещений у ООО «Альфа».

...Однако, поступившие от указанного контрагента в порядке предварительной оплаты денежные средства учтены обществом в качестве выручки от реализации товаров при определении налоговой базы по налогу на прибыль.

С учетом установленных при рассмотрении дела обстоятельств судами сделан обоснованный вывод о реальности приобретения и поставки спорного товара, правильном учете спорных операций для целей налогообложения.

Судебные акты по делу № А40-38402/12

Интересно, что подобные попытки предпринимают только налоговые органы г.Москвы.

Однако появился и противоположный подход в аналогичной ситуации все в том же Арбитражном суде г.Москвы. Так, 23 июля 2014 года вынесено решение суда первой инстанции по делу А40-46670/14, в котором суд не счел достаточными доказательствами правоты налогоплательщика одни лишь факты оплаты со стороны Покупателя и отражения этой выручки в налоговой базе по налогу на прибыль.

Установленный конечный грузополучатель дал пояснения, что сотрудничал непосредственно с самим налогоплательщиком, от третьих лиц спорный товар не получал.

Дополнительным основанием для вынесения решения стало неправильное оформление части первичной документации, отсутствие подписи руководителей контрагентов - покупателей на товаросопроводительных документах, отсутствие письменных заявок на отгрузку, неправильное оформление доверенностей на получение товара и пр. Как указал суд, такие казалось бы формальные нарушения в совокупности свидетельствуют об отсутствии реальности в отраженных операциях.

Еще раз подчеркнем, в таком подходе налоговый инспектор как бы оставляет в стороне сделки по приобретению и отгрузке товара, не оспаривая факты поступления на склад и отгрузки со склада товара. Тем самым налоговые последствия этих операций не отрицаются. Одновременно, полученные денежные средства от фирм - «однодневок» признаются не связанными с движением товара, полученными без оснований и, как следствие, безвозмездными, что влечет внереализационный доход у налогоплательщика.

В то же время такой «рецепт» как средство с уклонением от уплаты налогов влечет только доначисления налога на прибыль. НДС с суммы безвозмездных средств не начисляется. Однако, если принять во внимание начисление налога на прибыль со всей суммы полученных денежных средств, это с лихвой покрывает возможные потери в НДС при включении посредника в цепочку реализации товара.

Можно предположить, что тем самым налоговики ищут варианты предъявления претензий к стороне, виновной во взаимодействии с фирмами - «однодневками». Если оно иницииировано продавцом товара, то и ответственность несет он. Если же покупатель - то ему будет отказано в налоговых вычетах и, возможно, затратах по налогу на прибыль при наличии доказательств подконтрольности компании - поставщика.

Мы будем внимательно следить за ходом пересмотра данного решения в судах вышестоящих инстанций. Если подход будет поддержан, это станет еще одной победой налоговых органов в борьбе с агрессивным уклонением от уплаты налогов.