Гид по обвинениям в дроблении бизнеса

Специалисты TaxCoach подготовили большой гид по судебным делам, касающимся обвинений в дроблении бизнеса.

Введение: а зачем?

Введение: а зачем?

Не будет для вас открытием, что налоговые органы, построив вполне эффективную систему администрирования НДС, перенесли фокус внимания на искусственное дробление бизнеса.

С 2017 года информационное поле периодически взрывается громкими судебными делами о дроблении, разделивших наблюдателей на два лагеря. Одни заявляют о прессинге на средний бизнес, который объективно не может вынести налогового бремени. Другие - о необходимости подобной борьбы в целях обеспечения условий свободной конкуренции. Нам понятны аргументы обеих сторон. Однако в действительности, мало кто из тех и других до конца понимает, что претензия в искусственном дроблении может быть предъявлена практически каждому бизнесу.

Еще один важный аспект. Юристами, аудиторами и консультантами написано немало материалов по теме. Но в подавляющем большинстве все сводится лишь к разбору «по косточкам» неких признаков опасного дробления, сформулированных ФНС в своих письмах. А это довольно плоская картина.

Средняя сумма доначислений на каждое проанализированное дело - 26 млн. руб.

Безусловно, любая статистика врет. За исключением правдивой статистики Росстата. Но и польза от нее существенная. Можно нащупать правильный вектор, тональность, если угодно, попутно абстрагируясь от собственных убеждений…и лучшего подхода, чем подбить статистику арбитражной практики, мы не нашли.

Проведя сквозной анализ сотни арбитражных дел по теме дробления, мы пришли к весьма неожиданным выводам.

Например, в отличие от распространенного мнения, больше всего споров касается вовсе не розницы и общепита. С другой стороны, если уж пришли к общепиту, то и шансов отбиться у него практически нет. Далее. При упоминании дробления прежде всего на ум приходит обособление субъектов на специальных режимах налогообложения. Но увы, арбитражная практика указывает, что создание ООО на общей системе с уплатой НДС также может быть признано искусственным дроблением. И это не единичный факт.

В общем, проблема гораздо шире и неоднозначней, чем кажется.

68% дел разрешены в пользу налогового органа

А есть и такие вопросы: а каков масштаб проблемы…так сказать в рублях? Сколько доначисляют в среднем? А кому? Какому субъекту в группе? И чем аргументируют?

Ну, а самое поразительное открытие, которое мы сделали, в том, что во многих случаях, казалось бы даже вполне безобидных, налогоплательщику просто нечего противопоставить ФНС. Да, да. В материалах дела вообще отсутствуют какие-либо внятные контраргументы со стороны бизнеса. И основная причина - отсутствие элементарных способностей ВОВРЕМЯ подумать, соотнести, внедрить и доделать.

Часть 1. Часто встречаемый налогоплательщик

Искусственное дробление - создание искусственной ситуации, при которой видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика. Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@.

Однако ведение бизнеса от лица единственного субъекта - это исключение, нежели правило.

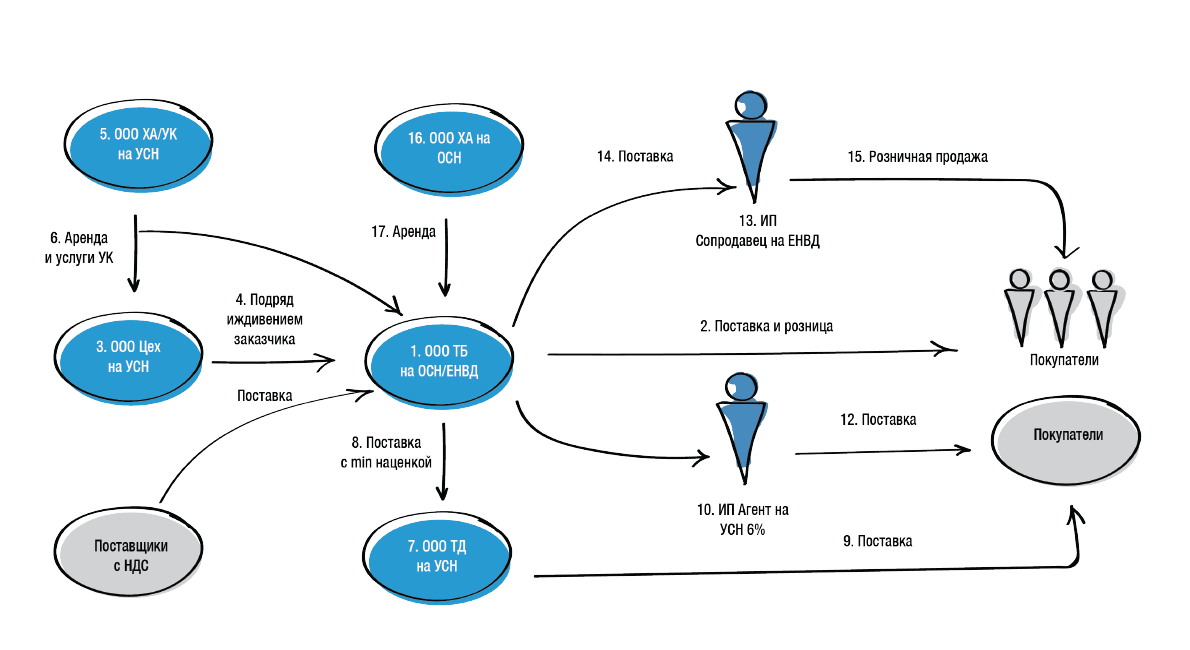

Традиционная юридическая модель среднего бизнеса и логика рассуждений при ее построении примерно выглядит так (тест - «узнай себя», см. рис. ниже):

Бизнес начался с перепродажи товаров, необходимых как юридическим, так и физическим лицам (См. рис.1 пункты 1 и 2). Создано одно ООО на ОСН (для оптовых продаж) и ЕНВД (для розничных). Компания окрепла и поняла, что сама может производить часть продаваемой продукции. Так появляется ООО «Цех» на УСН (3). Организация работы по договору подряда иждивением Заказчика (4) позволяет переносить часть прибыли торгового дома в виде оплаты услуг цеха на УСН, при этом вычеты по НДС при закупе сырья остаются у ТД. Организация собственного производства потребовала покупки помещения и оборудования. В целях обеспечения имущественной безопасности значимые активы приобретены на новую компанию ООО Хранитель активов (ХА) на УСН (5).

Поскольку количество юридических субъектов разрастается, «общие функции» (бухгалтерия, кадры, юристы) теперь сосредоточены так же в ООО ХА, которое оказывает управленческие услуги остальным компаниям (6). Проанализировав своих покупателей, руководители пришли к выводу, что 30% из них не нуждаются в вычетах по НДС. Так появилось ООО ТД на УСН (7), покупающее товар торгового дома с минимальной наценкой (8) и поставляющее его тем же самым покупателям, но уже без НДС с конечной продажи.

Следующим шагом развития стал выход в соседний регион, где интересы ТД представляет индивидуальный предприниматель (ИП) на УСН (10), с которым заключен агентский договор (11). Этот ИП организует поставку товара ТД (12). Розничное направление бизнеса также успешно развивается. Единственный минус - площади торговых помещений уже не укладываются в требуемые 150 кв. м. для ЕНВД. Так появляется ИП на вмененном налоге (13) - соарендатор торговой площади, покупающий (14) и продающий товар торгового дома в розницу (15). У каждого в аренде не более 150 кв. м. Следующим шагом становится приобретение новых активов. Однако старое ООО ХА уже не может быть собственником покупаемого имущества. Остаточная стоимость основных средств будет превышать установленное ограничение в 150 млн. Да и продавец применяет ОСН, поэтому покупка будет с «входным» НДС, который так нужен торговому дому. Так создается ООО ХА на ОСН (16), взявшее НДС к возмещению и далее сдающее активы в аренду ТД (17).

Уверены, что с той или иной степенью точности, каждый может узнать себя. Вполне традиционная логика рассуждений и юридическая модель. Однако практически в каждом ее звене есть риск вменения искусственного дробления, если будет доказано, что единственная цель появления того или иного субъекта в группе - получение налоговой выгоды. Доказывая это, налоговый орган будет приводить доводы отсутствия самостоятельности субъектов в группе и наличия подконтрольности.

Основной причиной отмены решений налоговых органов по результатам проверок является именно недоказанность подконтрольности и несамостоятельности ведения предпринимательской деятельности участниками взаимосвязанных хозяйственных операций. Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@

Часть 2. Часто встречаемые отрасли

Повествуя об искусственном дроблении, мы не нарисовали модель сети продуктовой розницы или кафе. Поскольку практика свидетельствует о том, что больше всего споров касаются вовсе не их.

.png)

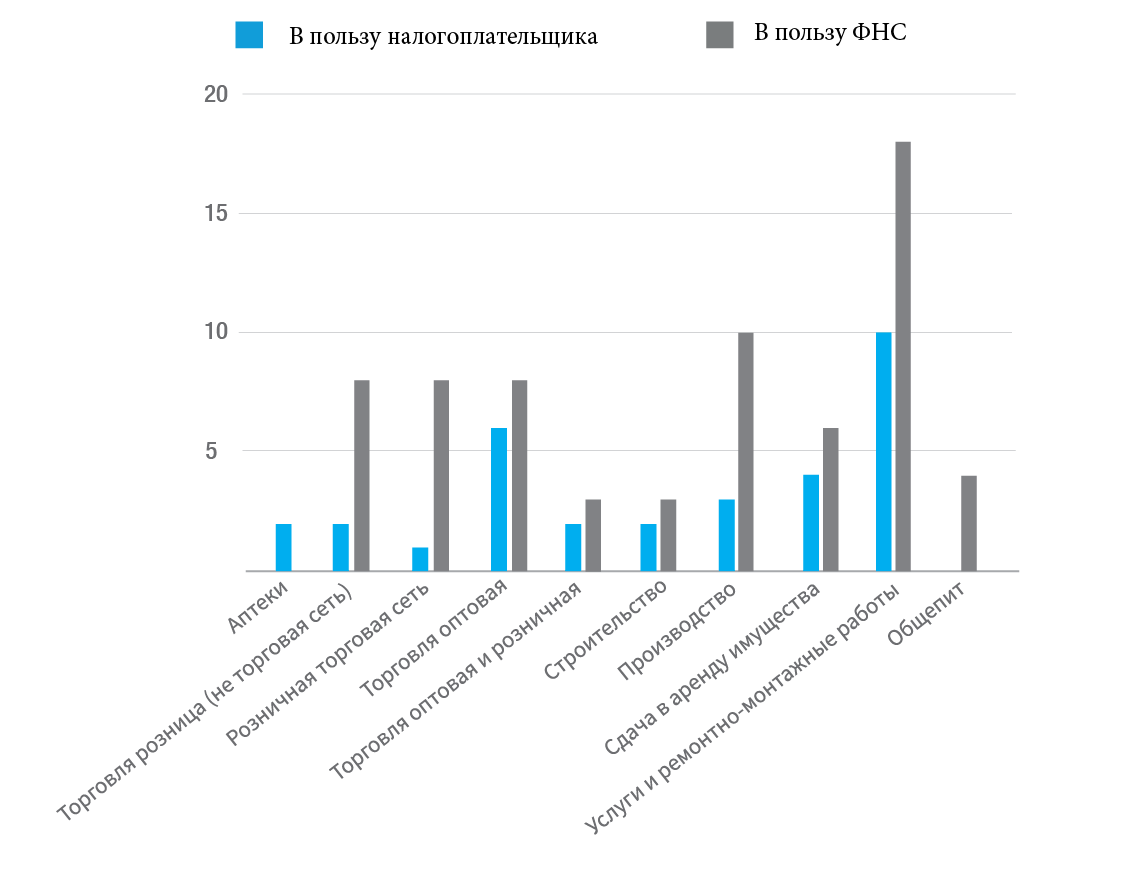

Так, проанализированные дела зачастую касались сферы оказания услуг и проведения ремонтно-монтажных работ - 28%, 14% - оптовой торговли, 13% - производственной сферы, и только 9% - сетевой розницы. Общепит набрал всего 4%, а аптечные сети, которые, действительно, сильно лихорадило два - три года назад, встретились всего в 2% дел 2018 года.

Также большое количество претензий к сдаче имущества в аренду, где искусственное дробление происходит на уровне арендодателей.

Очевидно, что риски налоговых претензий гораздо выше, чем кажется, и касаются абсолютно всех сфер деятельности. Искусственное дробление вменяется и тогда, когда налогоплательщиком на УСН создается «техническая» компания на НДС, чтобы принять налог к вычету/возмещению при приобретении имущества/сырья или его экспорте.(Постановление Арбитражного суда Северо-Западного округа от 23 августа 2018 г. по делу N А66-3666/2016) Либо когда ИП (ЕНВД и ОСН) создает взаимозависимое ООО на УСН, чтобы оказать услуги, которые у этого ИП не подпадают под ЕНВД. (Постановление Арбитражного суда Дальневосточного округа от 14 августа 2018 г. по делу № А59-4232/2017)

Часть 3. Часто встречаемые признаки искусственного дробления

Часть, подходя к которой, читатель может подумать: «А меня это не касается, не докажут». Что ж, проверим.

Как мы уже говорили, Федеральная налоговая служба (ФНС), обобщив в 2017 году судебную практику по делам об искусственном дроблении, выделила некие признаки, доказывающие виновность налогоплательщика. (Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@)

ФНС сформулировала 17 признаков. Но вот беда. Во-первых, в судебной практике таких признаков больше. А во-вторых, вообще непонятна убойная сила каждого признака в отдельности. То есть, как часто такой признак вменяется и с каким удельным весом кладется судом в основу решения не в пользу налогоплательщика.

Ярослав Савин, основатель и руководитель Центра taxCOACH:

«Мы можем исправить этот пробел. Но здесь есть некоторые методологические тонкости, из-за которых авторы данного Гида «зарубились» между собой. Что взять за основу ранжирования? В том смысле, что даст больше именно практического результата для читателя. Большая часть авторов склонна «убойностью» считать тот %, который указывает на количество дел, где данный признак был непосредственно вменен судом. При этом за 100% взяты только те дела, где этот же признак вменяется ФНС.

Однако у глав.реда есть особое мнение. Описанный выше подход указывает лишь на то, с какой вероятностью вмененный ФНС признак дробления будет поддержан судом. Но из внимания выпадает частота, с какой ФНС данный признак использует против налогоплательщика (частота упоминания этого признака в обжалуемых решениях ФНС). Возможно суды охотно кладут некий признак дробления в основу решения, но при этом ФНС не так часто решается его включать в решение по результатам выездной проверки. Думаю, что для чистоты эксперимента оба показателя должны определять класс опасности.

Поэтому далее изложим «признаки искусственного дробления» в порядке убывания произведения частоты вменения ФНС и частоты принятия этого признака судом. То есть начнем с самого убойного и далее по нисходящей (впрочем, последние по списку признаки могут в будущем оказаться вполне себе перспективными…но, например, пока не отработанными при проведении проверок).

Впрочем, вы легко сможете переранжировать признаки дробления, пользуясь лишь вторым критерием (он выделен жирным шрифтом)»

| 1. Взаимозависимость субъектов группы. Упоминается в 94% дел и в 73% кладется в основу решения суда против налогоплательщика. |

|

| 2. Фактическое управление деятельностью участников схемы одними лицами. Упоминается в 60% дел. В 80% кладется в основу решения. |

|

| 3. Дробление в целях сохранения права на спец.режимы. Упоминается в 77% дел, в 76%проигранных налогоплательщиком делах. Напомним, что применение спец. режимов возможно при соблюдении ряда условий (по размеру выручке, количеству персонала, размеру занимаемой площади). В противном случае налогоплательщик должен применять общую систему. |

|

| 4. Общие вывески, сайты, обозначения, адреса, банки и пр. Упоминается в 51% дел. В решениях суда против налогоплательщика - 78%. Негативный окрас признака усиливается, когда использованию единых обозначений якобы независимыми лицами нет никаких юридических объяснений. Практический совет: уделяйте больше внимания информации ваших сайтов, и тому, что рассказываете о своем бизнесе СМИ. Затруднительно доказать отсутствие искусственного дробления в группе розничных ИП на ЕНВД, если на общем сайте указано, что «количество сотрудников компании более 1000 человек, а сеть магазинов насчитывает более 400 торговых точек.» И тут же вся история становления бизнеса от его единственного «отца-основателя». |

|

| 5. Единый административно-хозяйственный центр в ГК (управляющая компания). Упоминается в 37% дел. В 78% кладется в основу решения. |

|

| 6. Участники схемы осуществляют аналогичный вид экономической деятельности. Упоминается в 28% дел. В 85% кладется в основу решения. |

|

| 7. Отсутствие у подконтрольных лиц, принадлежащих им основных и оборотных средств, кадровых ресурсов. Упоминается в 28% дел. В 75% кладется в основу решения. Пожалуй, один из решающих признаков. Отсутствие самостоятельности субъектов в группе явно свидетельствует об их искусственности. По этому поводу правдиво отмечено в методических рекомендация СК и ФНСМетодические рекомендации Следственного комитета России «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» (подготовлены Следственным комитетом РФ и: «первыми признаками умышленности действий налогоплательщика являются имитационные. Поскольку при использовании подставного лица налогоплательщик несет некоторые расходы, его целью одновременно является стремление эти «непроизводительные» расходы сократить, в результате полноценной имитации не происходит, а налоговые и следственные органы должны эти признаки выявить и документально закрепить». Иными словами, попытка показать самостоятельность и независимость контрагента требует своих расходов. А если налогоплательщик и так пытается сэкономить (в данном случае на налогах), эти «имитационные» расходы будут максимально снижены. |

|

| 8. Показатели субъектов ГК близки к предельным значениям для применения спецрежимов.Упоминается в 27% дел. В 85% кладется в основу решения. |

|

| 9. Изменение экономических результатов субъектов группы компаний и получение налоговой выгоды (влияние взаимозависимости от отношения внутри ГК). Упоминается в 25% дел. В 72% кладется в основу решения. |

|

| 10. Формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей. Упоминается в 23% дел. В 86% кладется в основу решения. |

|

| 11. Налогоплательщики, участники и/или управленцы являются выгодоприобретателями схемы.Упоминается в 15% дел. В 66% положено в основу решения. |

|

| 12. Участники схемы являются единственными поставщиками друг для друга, у них общие покупатели. Упоминается в 15% дел. В 85% положено в основу решения. |

|

| 13. Контроль финансовых потоков. Упоминается в 19% дел. Практически 100% гарантия, что окажется в основе решения суда. Вероятность проигрыша - почти 100%. |

|

| 14. Наличие задолженностей внутри ГК. Упоминается в 15% дел. В 80% положено в основу решения. |

|

| 15. Несение расходов участниками схемы друг за друга. Упоминается в 14% делах. В 85% кладется в основу решения против налогоплательщика. Опять же следствие «минимизации затрат на поддержание схемы», в итоге убеждающее суд в злонамеренности действий налогоплательщика. |

|

| 16. Общие представители. Упоминается в 13% дел. В 80% кладется в основу решения против налогоплательщика. |

|

| 17. Распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения. Упоминается в 11% дел. В 90% кладется в основу решения против налогоплательщика. |

|

| 18. Движение средств - все идет к одному субъекту. Упоминается в 8% дел. Вероятность того, что суд поддержит инспекцию стремится к 100%. |

|

| 19. Создание схемы перед расширением бизнеса (мощности, персонала и т.д.). Упоминается в 5% дел. В 60% кладется в основу решения против налогоплательщика. |

|

| 20. Создание новых субъектов ГК приводит к снижению рентабельности производства и прибыли. |

|

Безусловно, подавляющее большинство дел одновременно содержит более половины всех указанных признаков одновременно. Однако встречаются кейсы, где фактологический состав ситуации, казалось бы, вел налогоплательщика к провалу. Постановление Арбитражного суда Северо-Кавказского округа от 11 мая 2018 г. по делу № А53-2638/2017; Постановление Арбитражного суда Восточно-Сибирского округа от 22 мая 2018 г. по делу № А19-6999/2017 и др. Налоговый орган приводил аналогичные указанным выше доводы. Однако в итоге спор разрешался не в его пользу, поскольку бизнес сумел доказать суду одну простую вещь. Но о ней позднее. А сейчас еще несколько ценных выводов по итогу проведенного анализа.

Часть 4. Статистические нюансы

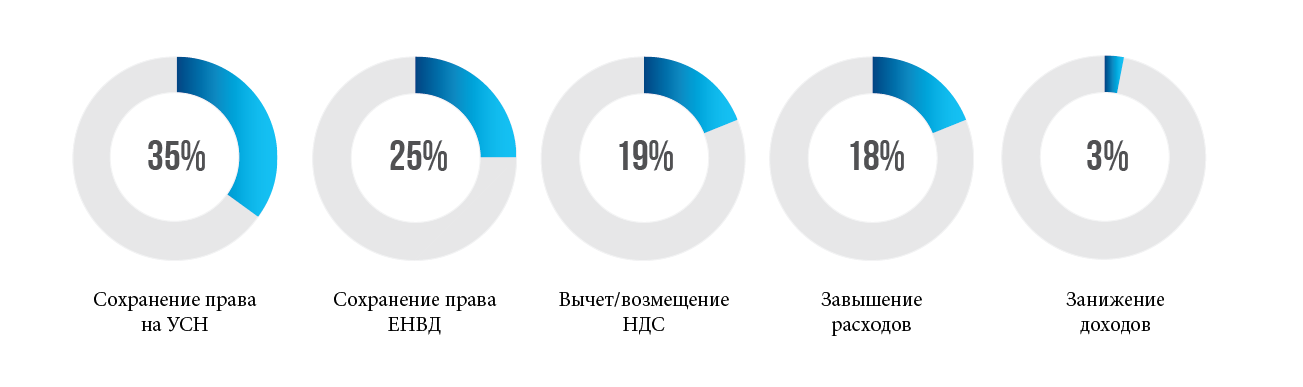

Так, 33% дел направлены на пресечение дробления в целях применения УСН, в 25% - ЕНВД, в 19% касались получения вычета/возмещения по НДС, а в 18% - завышения расходов по налогу на прибыль.

Результативность обжалования решений ФНС по видам деятельности

- Искусственное дробление - это не только про применение спец. режимов в целях налоговой экономии. Достаточно много дел касается создания искусственной ситуации для получения вычетов по НДС. Или завышения расходной части по налогу на прибыль.

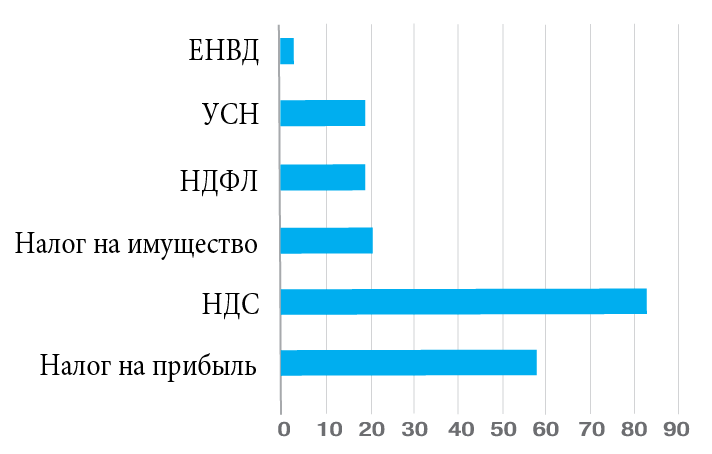

- По итогам: в 83% доначислен НДС, в 58% налога на прибыль; в 19% налог на имущество (от которого освобождены «спец.режимники»), в 19% НДФЛ и УСН, и в 2% ЕНВД.

- Можно сопоставить количество проигранных бизнесом дел с его сферой деятельности. Например, общепит, вопреки сложившемуся мнению, дергают не часто, но если уж обвинили, то в этой отрасли отбиться практически не удается. В то время как у оптовой торговли высокие шансы оспорить налоговые доначисления.

- Как правило, налоги доначисляются «основному» субъекту группы, на котором сосредоточены основная бизнес-функция, управление, кадры - 67%. В 8% претензии предъявлены производителю, в 7% - собственнику помещений (при дроблении в аренде), в 6% - к самому старому субъекту в группе, в 6% - к закупочной компании, в 4% - к управляющей и в 2% к «агенту». Доначисление налогов основному ИП - оптимальное меньшее зло, учитывая разницу ставок НДФЛ и налога на прибыль, а также текущие особенности привлечения собственников компаний к субсидиарной ответственности по их долгам - она не «прощается» в результате последующего личного банкротства (в отличие от долгов ИП).

Напрашивающиеся выводы

Вернемся к нашей «традиционной» модели бизнеса. Полагаем, что у нее есть равные шансы, как получить налоговые доначисления за искусственное дробление, так и их избежать. То есть, юридическая конструкция сама по себе не несет риска. Риск возникает только когда ее фактическое содержание не соответствует реальному положению дел. Иными словами, когда субъекты не обладают признаками самостоятельности, а в модели отсутствует деловая цель их появления. То есть нет никакого разумного экономического основания, почему она построена именно таким образом.

Для сравнения: если сотрудника торгового дома оформить в качестве ИП и повысить его доход в три раза, но при этом его место работы и функционал остаются неизменными - претензии гарантированы. Если же ИП Агент - это действительно проживающий в другом регионе человек, самостоятельно определяющий график своей работы, самостоятельно управляющий своим счетом и сдающий отчетность, которого знают местные покупатели - риски вменения необоснованной налоговой выгоды у бизнеса - минимальны.

Так в ряде дел, несмотря на доказательства взаимозависимости, единых вывесок и управления, налогоплательщики смогли убедить суд в правомерности своих действий, доказав, например, что:

- виды деятельности субъектов отличались; (Постановление Арбитражного суда Уральского округа от 12 января 2018 г. по делу N А60-14635/2017)

- у агента были и другие (сторонние) принципалы, работающие с ним по иным ценам. (Постановление Арбитражного суда Уральского округа от 21 ноября 2018 г. по делу № А76-34350/2017)

- субъекты группы имели собственный штат сотрудников, товары хранились хотя и в одном месте, но обособлено по каждому лицу. (Постановление Арбитражного суда Поволжского округа от 23 октября 2018 г. по делу N А49-8468/2017)

- выделение монтажной компании имело цель получения заказов по новым зданиям и с заказчиками с открытого рынка; (Постановление Арбитражного суда Западно-Сибирского округа от 16 мая 2018 г. по делу № А67-476/2017)

- субъекты обладали своими собственными клиентскими базами, сотрудники не пересекались. (Постановление Арбитражного суда Поволжского округа от 10 сентября 2018 г. по делу № А12-34254/2017)

- арендаторы вносили в объект неотделимые улучшения, поэтому арендная плата была ниже. Платежи приходили вовремя, задолженности не было.

- взаимозависимость не повлияла на результат деятельности. (Постановление Арбитражного суда Поволжского округа от 27 апреля 2018 г. по делу №А57-8485/2017)

Обобщенно: в каждом деле была доказана деловая цель и самостоятельность субъектов.

Несколько забавно, но довольно часто встречаются дела, когда вменяется искусственное дробление, а суд устанавливает, что и будучи одним субъектом, группа компаний могла применять спец. режим. Поэтому, доказывая необоснованность налоговой выгоды, налоговому органу нужно сначала доказать, что эта выгода вообще есть. А налогоплательщику, соответственно, это опровергнуть. Постановление Арбитражного суда Уральского округа от 13 апреля 2018 г. по делу № А71-17006/2016; Постановление Арбитражного суда Поволжского округа от 21 февраля 2018 г. по делу № А12-14483/2017; Постановление Арбитражного суда Западно-Сибирского округа от 24 июля 2018 г. N Ф04-2805/18 по делу N А45-10341/2017.

Повторимся, при доказанной самостоятельности взаимозависимость субъектов даже суд не особо напрягает:

Сам по себе факт взаимозависимости налогоплательщика и его контрагентов не является основанием для консолидации их доходов и для вывода об утрате права на применение упрощенной системы налогообложения данными лицами, если каждый из налогоплательщиков осуществляет самостоятельную хозяйственную деятельность.Обзор практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства (утв. Президиумом Верховного Суда РФ 4 июля 2018 г.)

Так просто? Да, просто. Однако эта простота напрочь отсутствовала в 68% проигранных налоговому органу дел, проанализированных нами.

Потому что…

- юридическая модель бизнеса не может строиться в зависимости от потребностей в налоговой экономии. Цель любого бизнеса - предпринимательская прибыль, а не минимизация налоговых обязательств. Будет очень славно, если в 2019 году бОльшая часть собственников бизнеса сживется с этой мыслью;

- любая юридическая конструкция (организационная форма компаний, договорные инструменты) должна соотноситься с реальной организационной структурой бизнеса и особенностями реальных бизнес-процессов. Тот же широко известный «безНДС-ый рукав продаж» с обособлением реализации части товаров, работ и услуг на субъекте со спец.режимом, хотя и поддерживается судами как таковой, но совершенно не терпит «полочности» вновь образованной компании. Там должны быть свои сотрудники, своя самостоятельная функция в общем бизнес-процессе, а это потребует уже серьезных управленческих решений, поскольку в реальности многие реализуют безНДС-ые продажи обратным счетом;

- во многих случаях камнем преткновения стало неумение увидеть стоп-линию. Жадность, попросту говоря. При вполне себе приличной фактуре и осмысленности модели с деловой точки зрения, налогоплательщик напоролся на собственное желание выжать максимум из того или иного инструмента или подхода. Особенно болезненным становится такая ситуация, когда вы даете налоговому органу констатировать некую «исключительность» - то есть когда обособление происходит с исключительной целью того-то и того-то. Это сразу увеличивает шансы ФНС в суде в 2 раза;

- структура владения бизнесом должна быть направлена не только на исключение взаимозависимости, но и при этом соответствовать общему стилю управления бизнесом;

- избыточное использование номинальных руководителей/учредителей (родственников, друзей и просто хороших парней, никак не участвующих в бизнесе) в структуре группы компаний редко приводит к хорошему результату. Люди, как известно, самое слабое звено. И в налоговой проверке тоже. Зачастую реальных управленцев собственник на эту роль не готов брать лишь ввиду абсолютного непонимания, как их потом контролировать. Но инструменты есть, и мы о них не раз писали, в том числе, в разрезе скрытого владения бизнесом.

Безусловно, данный Гид не претендует на абсолютную полноту. В конце концов, мы только начали эту работу. Вместе с тем, даже те 100 дел, которые уже попали в нашу аналитическую выборку, дают почву для размышлений и обсуждений. А таких тем, как «дробление» в деле защиты и оптимизации среднего бизнеса - множество…