Народное финансирование бизнеса

Неприемлемые условия кредитования в банках и непомерные проценты в МФО заставляют малый и средний бизнес искать альтернативные способы финансирования. Одни занимают у друзей и семьи, другие у фондов, а третьи собирают деньги в интернете, выбрав краудфинансирование. Раскладываем по полочкам, как компании получить интернет-заём или вложить свободные средства.

Что такое краудфинансы. Если просто, то это — народное финансирование бизнеса. В этом новом секторе рынка есть три направления.

Что такое краудфинансы. Если просто, то это — народное финансирование бизнеса. В этом новом секторе рынка есть три направления.

1. Краудлендинг, когда физлица или юрлица дают займы под процент физическим и (или) юридическим лицам (p2b- и b2b-кредитование). Краудлендинговая платформа соединяет заёмщика и инвестора напрямую. Заёмщик публикует сумму кредита, а инвестор предоставляет ему деньги под процент. Несколько инвесторов могу вкладывать в один заём. Преимущества: скорость в получении и выводе процентов, отсутствие посредников при заключении сделки. Риски и сложности:сервис оценивает, насколько надёжен каждый заём и заёмщик. По итогам оценки заёмщику и займу присваивается рейтинг. Чем выше эти рейтинги, тем меньше шансы потерять деньги.

2. Краудинвестинг, когда организация привлекает финансирование в обмен на долю в бизнесе. Профит инвесторов прямо пропорционален успеху компании, в которую они вложились. Вложенные деньги могут элементарно не сработать: компания будет стагнировать или же вообще разорится, а инвестор останется ни с чем. Данный вид инвестирования также осложняется фактором доверия: прежде чем вложить в компанию свои деньги, нужно быть уверенным в её успехе или хотя бы знать перспективы её развития.

3. Краудфандинг, он же rewards, когда бизнес привлекает финансирование в проекты в обмен на нефинансовое вознаграждение, как правило, в обмен на будущий товар или услугу. Бизнес размещает идею на платформе, указывает конкретную сумму денег, которая требуется для реализации задумки. Если необходимую сумму в назначенный срок собрать не удалось, все взносы компания обязана вернуть инвесторам. И да, недобросовестный автор может не отправить обещанный сувенир и не сказать «спасибо».

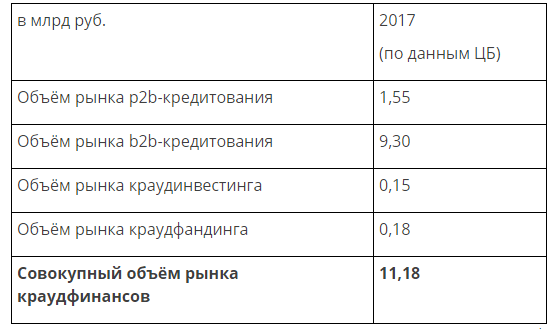

В России самый большой сектор — b2b-кредитование. Быстрее и стабильнее всего развивается p2b-кредитование. За первый квартал 2018 года именно p2b-займы выросли до 880,2 млн руб. (+32% к четвёртому кварталу 2017 года).

Как краудзанять? Вне зависимости от того, какой тип народного финансирования вы выберете, помните о главном: деньги или товар надо будет возвращать. В случае краудлендинга и краудинвестинга – с процентами и комиссией платформе.

1. Краудлендинг. По статистике крупнейшей краудлендинговой платформы Penenza.ru, 50% их бизнес-заёмщиков – те, кому отказали банки. В отличие от банков, на краудлендинговых платформах можно получить заём без залога и на стартап. Необходимо зарегистрироваться на платформе, подать заявку и получить её одобрение. Одобрение займа занимает в среднем один час. Вне зависимости от суммы займа большинство получают одобрение. Самая большая доля в выдачах приходится на сумму до 3-5 млн рублей. Такие суммы краудинвесторы закрывают очень быстро: в половине случаев инвесторы-физлица скидываются в один заём по 5-10 тысяч рублей, и заём собирает нужную сумму за несколько часов. Ставка присваивается в зависимости от AI-рейтинга займа и так, чтобы обеспечивать инвесторам доходность от 17-20% годовых.

Основная часть займов, выданных малому и среднему бизнесу на Penenza.ru, пришлась на обеспечение заявок на участие в тендерах на оказание услуг, выполнение работ и поставку товаров. Самые крупные краудзаймы (свыше 30 млн руб. каждый) были выданы на участие в тендерах на строительство спортивных сооружений в Сочи и Калуге, моста в Липецке, школы в Подольске, капремонты федеральных трасс в нескольких регионах России, на установку дезинфекционно-душевого подвижного комплекса для Минобороны РФ.

«Нашей целью было выиграть закупку на строительство канализационных очистных сооружений в Севастополе, для участия в которой нашей компании требовалось перечислить на ЭТП 150 млн рублей. Заём профинансировали пять инвесторов. Тендер компания выиграла, и мы уже работаем над выполнением заказа», — говорит генеральный директор АО НПП «Биотехпрогресс» Д.С.Петров.

2. Краудинвестинг. Предложить долю в бизнесе могут компании, у которых уже есть стабильная выручка, опыт, бизнес-модель и, главное, амбиции к расширению на федеральный или глобальный рынок. Стартапы, которые имеют минимально жизнеспособный продукт и первые продажи, тоже могут рассчитывать на краудинвестинг. На них есть спрос, но пока их краудинвестирование остаётся в режиме спецпроектов. В остальном принцип получения финансирования тот же: оценка проекта, опубликование заявки на платформе и ожидание того, что вам поверят инвесторы. Однако порог входа и средний чек здесь выше.

3. Краудфандинг. Процесс аналогичный. Автор заходит на сайт, публикует свою бизнес-идею. После чего проект проходит проверку. После того как проверка прошла, начинается сбор средств. Если бизнес-план подготовлен правильно и у вас зажигательное промо (площадка не будет делать это за вас), то деньги будут собираться с первого дня. Поэтому краудфандинговые площадки рекомендуют устанавливать срок сбора средств в 30 дней. При кажущихся минимальных затратах вы понесёте расходы и в этом случае, потому что надо будет заплатить 13% НДФЛ и комиссию за услуги краудфандинговой площадки и перевод средств. И собранной суммы вряд ли хватит на реальное развитие бизнеса. Важно, что, по статистике, только 20% проектов набирают нужную сумму и большинство из них – фанатские сборы на «звёздные» проекты в игровой, кино-, модной и музыкальной индустрии или на социальные низкоприбыльные проекты.

Как краудинвестировать? Технически всё просто. Надо зарегистрироваться на платформе, пополнить счёт и начать инвестировать. Важнее выбрать желаемый доход и оценить риски. Поскольку краудфандинг — это фактически благотворительность, то здесь разбираем только доходные направления.

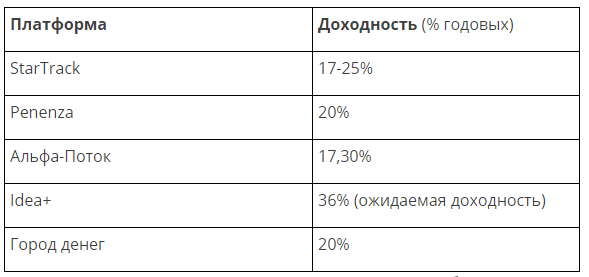

Доход. Средняя доходность в краудлендинге 15-20% годовых. Это в два раза выше дохода по банковским вкладам, сопоставимо с доходом от растущих акций в удачный год. Краудинвестинг менее предсказуем.

Если вы хотите активно реинвестировать и получать стабильный пассивный доход, то логичнее выбирать займы с коротким сроком возврата. За год вы можете обернуть их 12-25 раз (в зависимости от реального срока займа). Займы на срок от полугода, скорее, подойдут «ленивым» инвесторам, которые хотят положить деньги как на депозит, но доход получать выше ставок по депозитам.

Комментарий Дмитрия Трембовольского, профессионального инвестора: «У меня в портфеле есть немного венчурных инвестиций в команды и проекты, с которыми я хорошо знаком. Результаты смешанные: что-то выросло, что-то нет. Больших списаний, впрочем, удалось избежать. В случае с краудлендингом примерно два месяца я смотрел, как работает выбранная площадка и мои деньги на ней. Сейчас я настроил шаблоны инвестирования так, чтобы выдавать только низкорискованные займы и не более 3% от суммы портфеля одному заёмщику. Ежемесячная доходность пока в районе 20% годовых, но нужно больше времени, чтобы посмотреть, удастся ли площадке её удержать».

Риски. Безусловно, площадки проверяют заёмщиков по параметрам, которые могут повлиять на банкротство компании или провал проекта, оценивают финансовую стабильность бизнеса, есть ли проблемы с налоговой, сколько лет компания на рынке. Чтобы понизить риски, некоторые площадки не выдают заёмщикам деньги на руки. Кредиторы и заёмщик заключают договор напрямую между собой, но в случае просрочек и невыплат взысканием долгов занимается площадка. И всё-таки риски лежат на инвесторе. Именно инвестор принимает решение и, с одной стороны, получает высокую прибыль в виде доходности по сделкам, а с другой — рискует своими деньгами. Комментирует Дмитрий Пангин, руководитель Penenza.ru: «У нас действует модель обеспечения возвратности займов – мы понимаем, из каких средств и при каких обстоятельствах заём вернётся. Поэтому у нас уровень просроченной задолженности менее 1%, тогда как в целом по рынку займов p2b он достигает 8%, в банках — 15%».

Читайте также: Толпа инвесторов: что мешает расти российскому рынку краудфандинга

Налоги. Рассмотрим два самых распространённых налоговых режима – ОСН и УСН.

- ОСН. Поскольку доходы от b2b-инвестирования с точки зрения бухучёта относятся ко внереализационным доходам, то надо будет заплатить НП (20%, из них 3% —в федеральный бюджет, 17% — в бюджет субъекта РФ). Например, вы вложили 1 млн руб. под 20% годовых на краудлендинговой площадке, получили 200 тыс. руб. процентного дохода. С 200 тыс. руб. надо перечислить 40 тыс. руб. НП.

- УСН. В этом случае зависит от выбора: либо вы выбираете налогообложение с доходов (6% с выручки), либо с доходов минус расходы (15% с прибыли). Что выгоднее 6% или 15%, зависит от расходов вашей компании.

Например, если у вас расходы незначительные, выручка от бизнеса 1 млн руб. плюс вы вложили 100 тыс. руб. под 20% годовых, то у вас будет выручка 1,02 млн руб. С этой суммы будет налог 61,2 тыс. руб.

Если расходы велики, то 15% может быть выгоднее. Например, если у вас выручка от бизнеса 1 млн руб., расходы 800 тыс. руб. и вы вложили 100 тыс. руб. под 20%, то заплатить надо будет 33 тыс. руб.

В наиболее продвинутых, с точки зрения финтеха, регионах – США, Китае и Юго-Восточной Азии – у краудфинансовых площадок многомиллиардные (в USD) сборы, и они фактически являются её одним инструментом финансирования наряду с традиционным банкингом. Что касается России, то из-за молодости от этого сектора пока (пока!) не ждут таких же результатов. Однако совершенно очевидно, что народное интернет-финансирование благополучно помогает развитию МСБ и решает социальные задачи. Сейчас Банк России, Минэкономразвития и участники рынка заканчивают подготовку ко второму чтению законопроекта о привлечении инвестиций с использованием инвестиционных платформ. После введения этого закона (по прогнозам до конца 2018 года) рынок краудфинансов получит дополнительный стимул. Наверняка в ближайшие полгода-год появятся новые игроки и, что важнее, новые виды займов для бизнеса.