Патентная система налогообложения — пошаговая инструкция как получить патент для ИП

Число индивидуальных предпринимателей (ИП) в России в данном сегменте работает уже больше 5 (пяти) миллионов человек и с каждым годом их становится всё больше и больше, что, несомненно, требует особого внимания со стороны государства.

Существует множество аспектов регулирования данного вида деятельности, даже уголовный закон предусматривает ответственность за нарушение норм права при осуществлении предпринимательства.

Существует множество аспектов регулирования данного вида деятельности, даже уголовный закон предусматривает ответственность за нарушение норм права при осуществлении предпринимательства.

Однако в данной статье речь пойдет о моменте, позволяющем формировать государственный бюджет, а именно о налогообложении ИП.

НК РФ фиксирует упрощенную систему с целью обеспечить индивидуальным предпринимателям наиболее комфортные условия для осуществления своей деятельности и называет ее патентной системой налогообложения.

Из этой статьи вы узнаете:

- Что такое патент для ИП — виды деятельности, которые подпадают под эту систему;

- Особенности ведения ИП на патентной системе налогообложения;

- Нюансы и особенности ПСН.

1. Понятие и определение патента для ИП

Что такое патент? Ею принято считать специальный налоговый режим для индивидуальных предпринимателей, которую может применять только данная категория физических лиц.

Смысл подобной системы в том, что ИП как раз за счет своего статуса получает документ (патент), который подтверждает его право на получение того самого патента.

Патент предоставляет возможность ИП осуществлять конкретный вид деятельности, который выбирает предприниматель для получения прибыли. Безусловно, допускается только те виды деятельности, которые разрешаются законом.

Индивидуальный предприниматель покупает патент, то есть покупает право не платить основные налоги при получении прибыли, что существенно экономит его средства.

Стоимость документа не зависит от того, какую прибыль получает ИП, она определяется исходя из возможного дохода, который устанавливает государство.

Конечно, совсем от налогов ИП НЕ освобождается, разве что оплачивается гораздо меньшая сумма денег в связи с применением упрощенной системы.

2. Круг лиц, имеющих право применять ПСН

Как было сказано выше, патентная система налогообложения предназначается только для определенного круга физических лиц.

Индивидуальные предприниматели формируют отдельную группу, осуществляющую те или иные виды деятельности с целью получения прибыли, и именно для них был создан еще один специальный налоговый режим в виде патентов.

Нельзя претендовать на подобные привилегии в рамках договора простого товарищества или, например, доверительного управления. Кроме того есть ограничение и по числу работников, которые трудятся в интересах того или иного ИП.

Патентная система налогообложения применяется только тогда, когда штат сотрудников индивидуального предпринимателя составляет менее 15 (пятнадцати) человек.

3. Преимущества патентной системы налогообложения

Уплата налогов одно из основных обязательств любого физического и юридического лица. Индивидуальные предприниматели не являются исключением.

Однако начало деятельности и без того имеет большое количество затрат, а налоги еще больше бьют по карману.

Именно поэтому стоит подробно рассмотреть и понять, насколько патентная система налогообложения помогает начинающим предпринимателям, и какими преимуществами обладает:

- Первое и очень значимое достоинство, это освобождение от уплаты нескольких налогов сразу. К ним относятся налоги на доходы физических лиц, добавочную стоимость и имущество физических лиц. В совокупности это большая экономия, так как каждый из представленных налогов имеет немаленькие процентные ставки.

- Второе достоинство – низкая стоимость, а именно 6% возможного к получению годового дохода, определённого законом субъекта РФ. Это минимальный показатель, меньший процент налога просто невозможен.

- Третье достоинство, это отсутствие зависимости налога от прибыли индивидуального предпринимателя. Каждый год государство формирует определенную сумму, которая считает возможный доход и отталкивается от нее. Кроме того есть возможность оплатить только одну часть налогов, когда ИП терпит убытки. Для этого, правда, необходимо наличие условия – патент должен действовать больше полугода.

Патент действует по времени от одного месяца до года. То есть ИП может сам определиться, на какой срок ему необходимо получить данный документ.

Для проверки выгодности и эффекта действия ПСН лучше всего обеспечить себя патентом на срок около двух месяцев. Этого времени достаточно, чтобы оценить все плюсы и минусы и в дальнейшем, если это необходимо, продолжить платить налоги по данной системе.

4. Ограничения, предусмотренные патентом

Там, где есть плюсы, конечно, существуют и минусы. Патентная система налогообложения имеет свои недостатки, которые многих отталкивают.

Однако называть это категоричными минусами не стоит, скорее, это ограничения, которые характерны для любой сферы, особенно если это касается деятельности, приносящей прибыль.

Ограничения, которые предусматривает патентная система налогообложения:

- Ограниченный перечень видов деятельности для предпринимателя в случае применения патентной системы налогообложения.

- Ограничение по количеству людей, работающих на индивидуального предпринимателя. Максимальный штат в пятнадцать человек, что не всегда возможно.

- Ограничение по доходу. Даже с учетом того, что размер патента не зависит от прибыли, если доход в итоге достиг шестьдесят миллионов рублей, то он перестает действовать.

- Ограничение размеров объектов, на которых и осуществляется данный вид деятельности. Не более 50 (пятидесяти) квадратных метров должна быть площадь помещения или иной территории, используемых при реализации действий предпринимателя.

- Ограничение в действии патента, если вовремя не был предоставлен взнос, то оно приостанавливается или вовсе прекращается.

- Ограничение по уменьшению суммы налога. Сделать это за счет страховых взносов невозможно.

Не смотря на такой значительный перечень ограничений, местные органы власти в каждом отдельном регионе могут этот список уменьшить.

Например, в некоторых областях или городах круг видов деятельности, на которые возможно получить патент, может быть расширен.

5. Как перейти на ПСН (патентную систему налогообложения) - 5 простых шагов

Применение любого специального налогового режима осуществляется не автоматически. ПСН устанавливается только тогда, когда сам индивидуальный предприниматель обращается в налоговый орган.

Если он не посчитает нужным подать заявление, то ему придется платить налоги в общем порядке.

В 2016 году было введено новое правило по получению патента. Смысл его в том, что предприниматель сам определяет срок, на который ему будет предоставлено рассматриваемое право. В этом вопросе нет никаких ограничений, кроме временных рамок от одного месяца до года.

ИП самостоятельно оценивает возможности и прогнозирует дальнейшие события и, основываясь на этом, направляет заявление в налоговый орган, который и выдает ему тот самый патент.

Пошаговая инструкция по получению патента для ИП

Обращение в налоговый орган с целью получения патента представляет собой совокупность действий, которые должны идти последовательно и выполняться в строгом соответствии со всеми требованиями закона.

Выделяют несколько конкретных шагов, которые позволят ИП перейти на патентную систему налогообложения (ПСН):

Шаг 1. Подача заявления в налоговый орган

Бланк данного документа всегда можно скачать на любом официальном ресурсе. Главное следить за тем, чтобы его образец был в актуальной редакции и действовал на момент обращения, иначе налоговый орган просто вернет документ обратно.

Шаг 2. Заполнение бланка заявления

На сайтах налоговых органов есть образцы всех необходимых документов, именно поэтому заявление заполняется самостоятельно в строгом соответствии с представленными образцами.

Шаг 3. Необходимые документы

Для получения патента необходимо только заявление и паспорт гражданина. С данными документами нужно обращаться в налоговый орган в регистрирующее окно.

Сотрудник должен предоставить расписку, что все бумаги были получены, чтобы в дальнейшем было подтверждение начала процедуры получения патента.

Шаг 4. Срок рассмотрения

Срок рассмотрения заявления на получение патента 5 (пять) рабочих дней. Спустя это время необходимо снова обратиться в налоговый орган. Патент будет предоставлен на основании паспорта и расписки о сданных на получение патента документов .

Шаг 5. Оплата патента

ИП передается патент, а также реквизиты, по которым он обязан оплатить установленную сумму за получение данного документа. Это последний шаг, после которого к индивидуальному предпринимателю будет применяться специальный налоговый режим – ПСН.

6. Виды деятельности, попадающие под патентную систему налогообложения

Перечень видов деятельности, которые могут попасть под упрощенную систему налогообложения (ПСН), устанавливается Налоговым кодексом.

В 2016—2017 году он был значительно расширен, кроме того местные органы власти также получили право добавлять те или иные виды деятельности в данный список.

Однако можно определить общий перечень, который позволит ориентировочно понять, в каких случаях получения патента возможно, а в каких нет. (Рекомендуем также прочитать статью про бизнес идеи с минимальными вложениями, а также с чего и как начать свой бизнес)

Главное при определении этого момента помнить, что ИП в сфере производства и услуг должно иметь небольшие объемы.

Итак, перечень видов деятельности, попадающий под патентную систему, который сформирован по общим признакам предлагаемых услуг:

- пошив и ремонт одежды;

- сфера красоты (SPA-салоны, парикмахерские);

- автомобильные услуги (автосервис и пр.);

- обслуживание механических изделий и бытовой техники;

- сфера образования, воспитания, ухода за больными людьми;

- мелкое строительные услуги (ремонт окон, столярные работы);

- изготовления предметов на заказ (ключи, замки и пр.);

- транспортный сервис, связанный с перевозкой пассажиров и грузов;

- сельскохозяйственные услуги по переработке овощей;

- общественное питание (в небольших заведениях);

- услуги по охране, патрулированию, а также работа вахтеров.

7. Сроки действия патента — порядок продления и последние изменения

2016 год порадовал индивидуальных предпринимателей своими изменениями, которые предоставляют им право самим определять срок действия патента.

Однако ограничение все же есть, и, касается это максимального периода времени, когда ПСН может действовать, а именно 1 (один) календарный год.

Для того чтобы продлить патент необходимо вновь обращаться в налоговый орган и по той же схеме действий, что и с его получением, подавать заявление на продление срока.

Важно помнить, что подавать заявление на продление патента можно не позднее 20(двадцатого) декабря. Несвоевременность обращения или даже оплаты взноса приводит к недействительности патента.

Помимо того, что патент можно продлить, его также можно и прекратить. Это происходит тогда, когда ИП сам отказывается от патента или тогда, когда не была своевременно внесена оплата.

8. Как получить патент в 2017 году

Налоговый кодекс не сильно претерпел изменения в разделе, где речь идет о порядке получения патента.

По прежнему все также необходимо подавать заявление в налоговый орган, прилагать паспорт. Но теперь нет нужды идти непосредственно в налоговый орган.

Направить заявление можно по электронной или обычной почте или даже передать его через представителя, для этого, правда, необходима доверенность на него.

Что касается сроков, то они также неизменны. 5 (пять) дней на рассмотрение заявки, а если ИП ранее уже осуществлял деятельность, то подавать заявление нужно не позднее, чем за десять дней до начала осуществления деятельности, попадающих под ПСН.

Также до сих действует правило, принятое год назад — патент действует только в пределах того муниципального образования, где был предоставлен.

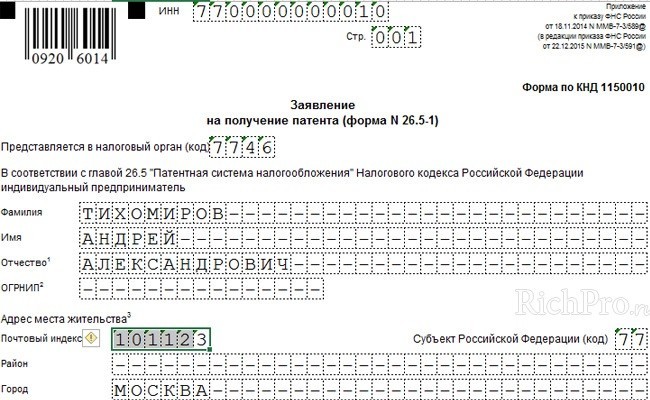

Образец патента для ИП

9. Стоимость патента в 2017 году

Для вычисления суммы, которая оплачивается за патент, следует применять общую формулу. Размер налога будет зависеть от налоговой базы, которая определяется в соответствии с конкретным видом деятельности, а также от количества месяцев, в течение которых действует патент.

То есть формула имеет следующий вид:

Размер налога = НБ (налоговая база)*6% (ставка ПСН)*количество месяцев(срок действия патента)/12 мес.

Важно обратить внимание на то, что год назад было предоставлено право муниципальным образованием устанавливать свои размеры суммы оплаты патента, независимо от того, сколько она составляет по всей области.

В этом есть плюсы с точки зрения величины стоимость, ведь чем меньше город, тем меньше и цена.

Но также есть и минус, он заключается в том, что действует патент, как упоминалось выше, только в пределах одного муниципального образования.

10. Расчет стоимости патента — 2 наглядных примера расчета

Если рассматривать действия формулы на примерах, то следует применить расчет как за полный год, так и за его часть.

Первый вариант – срок действия патента 12 (двенадцать) месяцев. Здесь все просто. Налоговая база будет просто умножена на шесть процентов. Например, НБ – 500000, следовательно, 500000*6%=30000– такова будет стоимость патента, так как задействованы все 12 (двенадцать) месяцев.

Второй вариант – срок действия патента меньше года (например 4 (четыре) месяца). В этом случае формула будет выглядеть так: 500000 (НБ)*6%*4/12=10000. Помимо общей формулы можно воспользоваться калькулятором, который имеется на сайте Федеральной Налоговой Службы.

11. Срок оплаты патента в 2017 году

Оплата патента возможна несколькими способами в зависимости от того, на какой срок он был предоставлен.

Если он получен на срок, который составляет меньше 6 (шести) месяцев, то вносить оплату необходимо до момента окончания его действия, то есть в течение полугода.

Если же срок действия патента от 6 (шести) до 12 (двенадцати) месяцев, то здесь период времени делится на две части. Одну треть от суммы налога необходимо внести в течении 90 (девяноста) дней со дня получения патента, а оставшуюся сумму до окончания его действия.

Более того, если срок оплаты попадает на праздничный или выходной день, то осуществить ее следует заранее, а не после этих дней.

Оплату за патент можно производить в любом отделение Сбербанка, для этого достаточно знать имя, юридический адрес и ИНН индивидуального предпринимателя.

12. Отчетность и налоговый учет при ПСН

В 2016—2017 году действуют положения о том, что ИП, которые перешли на патентную систему налогообложения, вовсе не обязаны каким-то образом вести учет собственных доходов, в том числе использовать кассовые аппараты, и отчитываться перед налоговой службой.

В настоящее время единственное, что необходимо, это книги учетов доходов (КУДиР), которая должна вестись для каждого отдельного патента.

Однако книги учетов доходов не требуют заверения или регистрации в налоговых органах (не подаются им для контроля).

Все это необходимо для фиксации всех денежных операций, чтобы в случае чего можно было предоставить как доказательство. Здесь также рекомендуется пользоваться услугами эквайринга.

Кроме подобного рода налогового учета, существует понятие отчетности. В обычных случаях налогоплательщики обязаны предоставлять налоговые декларации, которые фиксируют в себе все сведения о расходах, доходах и вычетах физического лица.

Сдавать налоговую отчётность и вести бухгалтерское обслуживание со своевременной подачей отчетности для ИП через интернет гораздо проще с этим интернет-сервисом.

Что касается индивидуальных предпринимателей на ПСН, то они освобождены от этой обязанности, то есть не обременяются какими-то налоговыми операциями (НДС (за исключением некоторых случаев), НДФЛ, налога на имущества (которое используется в предпринимательстве)) в период осуществления своей деятельности, за исключением ведения книг учет доходов.

ИП на ПСН обязан оплачивать НДС при :

- осуществлении деятельности, которое не подпадает под режим ПСН;

- при доставке и завозе товаров на территорию РФ;

- осуществление деятельности в рамках договора простого товарищества, доверительного управления (согласно ст.174.1 НК РФ)

Если ИП совмещает режим «упрощенки» (УСН) и ПСН, то по окончании года ему необходимо сдать декларацию по УСН. Про УСН для ИП, а также какие налоги платит ИП на УСН, нужен ли кассовый аппарат для ИП на УСН, какую отчетность нужно сдавать читайте в нашей статье.

При этом доходы по «упрощенке» в целях налогообложения определяются без учета доходов от предпринимательской деятельности, в отношении которой применяется ПСН.

13. Совмещение ПСН с другими системами налогообложения ИП

Патентная система налогообложения очень схожа с не менее распространенным Единым налогом на вмененный доход.

Похожие черты проявляются в том, что и в первом, и во втором случае существует четкий перечень видов деятельности, которые допускает при использовании того или иного специального режима.

Безусловно, этот список видов деятельности не пересекаются, то есть одинаковых пунктов в двух режимах (и в ПСН, и в ЕНВД) встретить нельзя, в этом весь смысл разграничения.

Если же говорить об одновременном применении ПСН других систем, то это разрешено законами РФ.

Главное помнить, что нельзя применять несколько режимов на один вид деятельности, а учет необходимо вести по каждой системе отдельно.

14. Утрата права на патент

Как было сказано выше, существует 2 (два) условия прекратить действия патента.

Первый – решение индивидуального предпринимателя, второй – нарушение установленных правил.

Если первый вариант можно считать мирным решением вопроса, то второй наступает при наличии одного из оснований, порожденных действиями ИП, которые не соответствуют установленным требованиям:

- Если доходы с начала года оказались выше, чем 60 (шестьдесят) миллионов рублей.

- Если число лиц, работающих на индивидуального предпринимателя, превышает норму в 15(пятнадцать) человек.

- Если индивидуальный предприниматель своевременно и в должном размере не внес плату за патент.

Наличие любого из перечисленных оснований легко может повлечь признание патента недействительным, а соответственно, его действие прекратиться.

Каждое из условий напрямую зависит от предпринимателя, что говорит о необходимости постоянного контроля собственной деятельности.

15. Снятие ИП с ПСН

Снятие с учета осуществляется по основаниям представленным выше. Если предприниматель сам принимает решение о прекращение той или иной деятельности и, соответственно, применение ПСН, то он подает заявление в налоговый орган, которое рассматривается в течение 5 (пяти) рабочих дней.

Если же срок патента подходит к концу, а ИП так и не подал заявление ни о снятие с учета, ни о продление срока, то налоговый орган самостоятельно за 10 (десять) дней до прекращения действия специального режима снимает предпринимателя с учета.

Днем снятия с учета считает тот день, когда ИП перешел на обычную систему налогообложения или когда перестал заниматься видом деятельности, соответствующим ПСН.

16. Заключение

Вся система налогообложения в России очень разветвленная и имеет большое количество аспектов и оговорок.

Существование специальных режимов позволяет упростить задачу людям, которые оказывают услуги, производят товара и осуществляют различные работы.

Так как в настоящее время насчитывается большое количество индивидуальных предпринимателей, ибо это одна из самых удобных форм осуществления бизнеса, то на этом основании законодатель очень конкретно подошел к развитию такого режима, как патентная система налогообложения.

Законодательство освобождает ИП от многих действий, в виде уплаты больших сумм налогов, ведения учета и подачи отчетности в налоговый орган.